Si alquilas un inmueble para tu negocio y el contrato está sujeto a retención, estás obligado a presentar el modelo 115 y, aunque puede parecer un trámite sencillo, debes tener en cuenta que cualquier error o retraso puede acarrear sanciones.

Por eso, hemos creado esta completa guía en la que te contamos, de forma clara y práctica, quién debe presentarlo, cómo se rellena, cuándo se entrega y qué excepciones existen, para que cumplas con Hacienda sin complicaciones ni sorpresas.

'Habla' Holded con tu asesoría

Utiliza Holded junto con tu asesoría y comprende mejor el estado de tu negocio.

Descubre cómo¿Qué es el modelo 115 y para qué sirve?

El modelo 115 de la Agencia Tributaria es una autoliquidación periódica de las retenciones e ingresos a cuenta, rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos. Comúnmente se conoce como la declaración trimestral o mensual de retenciones por alquileres y es similar a otras declaraciones periódicas de retenciones, como el modelo 111, aunque tiene sus peculiaridades.

Este documento tiene varios propósitos:por un lado, sirve para comunicar a Hacienda que has retenido una parte del pago del alquiler al propietario del local (el arrendador) y, por otro, su presentación sirve para ingresar dicha retención en la Agencia Tributaria en nombre del arrendador, como un anticipo del IRPF (si es persona física) o del Impuesto de Sociedades (si es empresa).

¿Quiénes están obligados a presentarlo?

Deben presentar el modelo 115 todas las entidades o personas físicas que pagan alquileres de locales u oficinas para el desarrollo de su actividad, es decir, empresas, sociedades, administraciones públicas, empresarios individuales, autónomos y profesionales, siempre que se trate de inmuebles urbanos.

Si el arrendador de la oficina o local es un particular y en la factura de alquiler no se ha especificado la retención IRPF, igualmente debemos realizar dicha retención y presentar el modelo 115

También se deben incluir en el modelo los alquileres de plazas de garaje. Para ello, debemos comunicar nuestra condición de profesionales o empresarios al arrendador y aplicar la retención correspondiente en los pagos del alquiler.

No se presenta el modelo en las siguientes circunstancias:

- Alquiler de parcelas rústicas.

- Si el alquiler no supera los 900 euros anuales con el mismo arrendador.

- Si el arrendador se dedica exclusivamente a alquilar inmuebles y nos entrega un certificado de exención de la Agencia Tributaria por estar incluido en el epígrafe 861 del IAE. Se trata de las llamadas SOCIMIS (Sociedades Anónimas Cotizadas de Inversión Inmobiliaria).

- Los leasing o arrendamientos financieros.

- Los alquileres de viviendas que las empresas pagan a sus empleados.

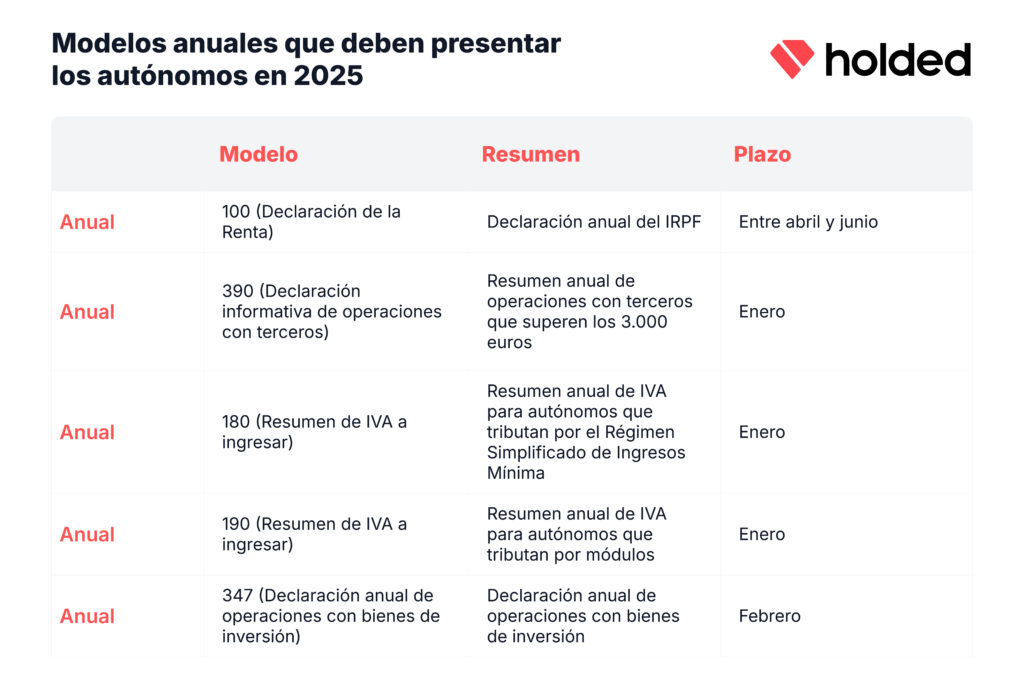

¿Quieres saber qué otros modelos estás obligado a presentar como trabajador por cuenta propia? En nuestro artículo Modelos de impuestos para autónomo te contamos todo lo que necesitas saber.

Obligación: darse de alta en el modelo 115 de Hacienda

Antes de presentar el modelo 115, es obligatorio que, tanto si eres empresa como si eres autónomo, te des de alta en la Agencia Tributaria como arrendador de un inmueble urbano para uso profesional.

Este trámite se realiza mediante la presentación del modelo 036 (declaración censal), marcando la casilla correspondiente a las retenciones e ingresos a cuenta relacionadas con rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

Este paso es fundamental, ya que es la forma en la que la Agencia Tributaria identifica que estás obligado a presentar el modelo 115 de forma periódica. Sin este alta censal correctamente registrada, podrías incurrir en errores o, incluso, en sanciones si realizas retenciones sin haber comunicado esta obligación previamente.

¿Cuándo se debe presentar el modelo 115 a la AEAT?

Los plazos de presentación varían ligeramente en función del arrendatario: el plazo es mensual para grandes empresas y trimestral para el resto.

Las grandes empresas deberán presentar el modelo de retenciones por alquileres entre los días 1 y 20 (ambos inclusive) del mes siguiente al periodo de declaración mensual correspondiente. Excepto en el mes de julio, que se presentará durante el mes de agosto y los primeros veinte días naturales del mes de septiembre.

Para el resto de las entidades y personas físicas obligados a presentar el modelo, los plazos son los siguientes:

- Primer trimestre: Del 1 al 20 de abril.

- Segundo trimestre: Del 1 al 20 de julio.

- Tercer trimestre: Del 1 al 20 de octubre.

- Cuarto trimestre: Del 1 al 20 de enero.

Si el último día del plazo cae en sábado, domingo o festivo, el periodo de presentación se amplía hasta el día siguiente.

La relación entre el modelo 115 y el modelo 180

El modelo 115 está directamente relacionado con el modelo 180, que también se utiliza para declarar retenciones por alquileres de inmuebles urbanos, aunque ambos tienen diferentes finalidades y se entregan en distintos momentos del año.

El modelo 115 se presenta cada trimestre (abril, julio, octubre y enero) y sirve para ingresar las retenciones practicadas al arrendador (propietario del local o inmueble). Es una autoliquidación periódica, en la que se indica cuánto se ha retenido y se paga a Hacienda esa cantidad.

Por su parte, el modelo 180 es un resumen anual del modelo 115. Se presenta durante el mes de enero del año siguiente y recopila todos los datos de las retenciones declaradas a lo largo del año mediante los distintos modelos 115.

'Habla' Holded con tu asesoría

Utiliza Holded junto con tu asesoría y comprende mejor el estado de tu negocio.

Descubre cómo¿Cómo presentar el modelo 115 para declarar retenciones de alquiler?

La presentación del modelo 115 se puede realizar de forma telemática o en papel.

- La vía telemática es la más sencilla y, además, la recomendada por la Agencia Tributaria. Tan solo tienes que acceder a la web de la AEAT identificándote con certificado digital, DNI electrónico o Clave PIN.

- Si lo prefieres, puedes presentarlo de forma presencial en cualquier delegación de Hacienda o en el banco en el que vayas a realizar el pago. Para ello, debes imprimir el modelo desde la web de la AEAT.

¿Cómo rellenar el modelo 115? Instrucciones

Si optas por cumplimentarlo en papel, aquí te dejamos el formulario del modelo 115 para que lo puedas descargar y presentar en las oficinas de la AEAT o entidades colaboradoras.

Vamos a ver cómo se cumplimenta cada uno de los apartados.

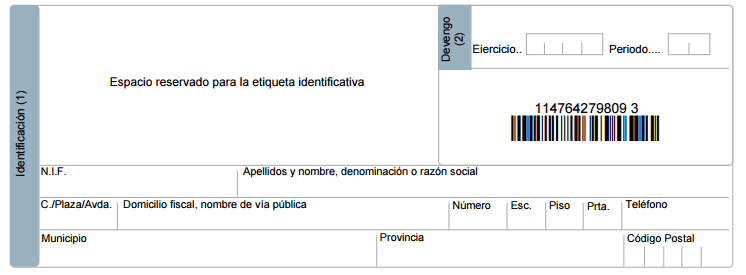

Identificación (1) y Devengo (2)

En Identificación deberás ingresar tus datos, NIF, nombre y apellidos o razón social y domicilio fiscal.

En el apartado Devengo tienes dos casillas:

- Ejercicio: introduce las cuatro cifras del año natural al que corresponda la autodeclaración.

- Periodo: trimestre o mes por el que se hace la declaración.

- 1T : Primer trimestre.

- 2T : Segundo trimestre.

- 3T : Tercer trimestre.

- 4T : Cuarto trimestre.

- 01: Enero.

- 02: Febrero.

- 03: Marzo.

- 04: Abril.

- 05: Mayo.

- 06: Junio.

- 07: Julio.

- 08: Agosto.

- 09: Septiembre.

- 10: Octubre.

- 11: Noviembre.

- 12: Diciembre.

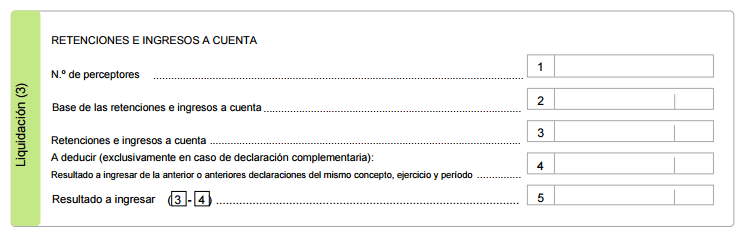

Liquidacion (3)

En este apartado se rellenan las retenciones e ingresos a cuenta:

- Casilla 1: Número de personas o empresas a las que pagamos alquileres.

- Casilla 2: Introduce la cifra resultado de sumar las bases imponibles fruto de los alquileres pagados. Es decir, el bruto de las facturas.

- Casilla 3: Aquí la suma de las retenciones aplicadas a los alquileres.

- Casilla 4: Esta casilla se rellena solo si la declaración que se presenta es complementaria. En este caso pondríamos el resultado del valor a ingresar fruto de la declaración original.

- Casilla 5: El resultado a ingresar es la diferencia entre la casilla 3 y 4.

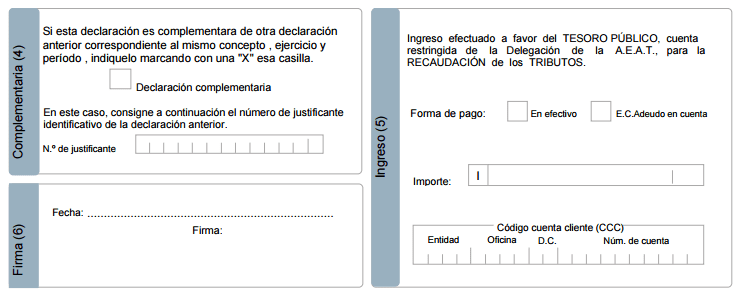

Complementaria (4)

Marcaremos con X si se trata de declaración complementaria. Es decir, si pretendemos modificar el importe de una declaración ya presentada. También deberemos especificar el número de justificante del documento al que está rectificando.

Ingreso (5)

El resultado de la autodeclaración siempre será a pagar. No es posible presentar un documento negativo o a cero. Aunque puede suceder que no hayamos tenido alquileres en ese trimestre y nos hayamos olvidado dar de baja la obligación de presentar el modelo. Entonces el resultado podrá ser cero.

Deberos marcar con una X la forma de pago: en efectivo o adeudo en cuenta. Y trasladar el resultado de la casilla 5.

Si hemos elegido adeudo en cuenta, rellenamos los datos de la cuenta bancaria donde se realizará el adeudo.

Firma (6)

Una vez que hayas rellenado el modelo de retenciones por alquileres, deberás indicar la fecha y firmarlo.

¡Y ya está!

Este modelo es bastante fácil de rellenar, pero si quieres liberarte de trámites y documentación solo tienes que pasarte a Holded. La aplicación rellenará todos los modelos automáticamente y, por supuesto, el modelo 115 también.

Preguntas frecuentes

¿Se puede aplazar el modelo 115?

No, no es posible aplazar el resultado del modelo 115, puesto que no se trata de un impuesto, sino de una retención que tú practicas a tu arrendador: en este caso, actúas como recaudador para Hacienda y, por lo tanto, debes ingresar puntualmente el importe correspondiente, según los plazos establecidos para tu situación.

¿Se puede modificar el modelo 115 en caso de errores?

Sí, es posible corregir los errores presentando una declaración complementaria o, en algunos casos, solicitando una rectificación. La forma de proceder dependerá de si:

Si declaraste menos dinero del que debías y, por tanto, debes pagar cierta cantidad a Hacienda, debes realizar una declaración complementaria. Procura realizarla dentro de los plazos establecidos o al importe debido podría sumarse un recargo.

Si declaraste más de lo que debías y es Hacienda quien te debe dinero a ti, deberás presentar una nueva autoliquidación, dentro de la opción Procedimientos especiales de revisión – Devolución de ingresos indebidos. La AEAT tiene un plazo de hasta 6 meses para responderte.